Wandelanleihen

Wandelanleihen, oder auf Englisch "convertible bonds", stellen am Wertpapiermarkt eine Besonderheit dar. Bei näherer Betrachtung der Eigenschaften und Vorteilen einer Wandelanleihe liegt der Schluss nahe, dass es sich dabei um die eierlegende Wollmilchsau unter den Wertpapieren handelt. Für private Anleger haben Wandelanleihen allerdings einen entscheidenden Nachteil: Die Emittenten legen die Stückelungen in einer Größenordnung fest, dass sie nur für institutionelle Anleger infrage kommen.

Was sich hinter einer Wandelanleihe verbirgt und wie private Investoren den Zugang finden, beschreiben wir in den folgenden Abschnitten.

Inhaltsverzeichnis

Das Wichtigste in Kürze:

- Wandelanleihen kombinieren das Beste aus Aktien und Anleihen.

- Anleger können zum Laufzeitende den Gegenwert in Aktien tauschen.

- Für private Investoren als Fonds oder ETFs erhältlich.

- Wandelanleihen mit überdurchschnittlichem Wachstum in den letzten Jahren.

Was ist eine Wandelanleihe?

Aus dem Namen lässt sich bereits ableiten, dass es offensichtlich kein statisches Produkt ist. Zunächst einmal wird eine Wandelanleihe als echte Anleihe emittiert. Sie ist mit einem festen Zinscoupon und einer festen Laufzeit ausgestattet. Die Höhe des Coupons dürfte auf Laien jedoch im ersten Moment abschreckend wirken – er fällt üblicherweise geringer aus, als der Coupon einer Anleihe eines Emittenten mit vergleichbarer Bonität.

Neben den Zinsen birgt eine Wandelanleihe aber noch eine Option, Geld damit zu verdienen. Bestandteil der Anleihebedingungen ist, dass der Inhaber innerhalb eines bestimmten Zeitraums das Recht hat, die Anleihe zu einem bereits festgelegten Kurs in Aktien des Unternehmens zu „wandeln“. Wo liegt hier der Reiz?

Die Vorteile der Wandelanleihe

Angenommen, der Zinssatz der Anleihe beträgt ein Prozent pro Jahr, die Laufzeit des Papiers drei Jahre. Die Anleihebedingungen besagen, dass der Halter des Papiers ab sechs Monaten vor Laufzeitende das Recht hat, Aktien des Emittenten zum Kurs von 25 Euro zu kaufen. Es kommen jetzt zwei Szenarien infrage:

- Der Kurs der Aktie notiert zum Wandlungszeitraum unter 25 Euro. Der Halter der Anleihe verzichtet auf die Wandlung und erfreut sich an der dreimaligen Zinszahlung.

- Der Kurs der Aktie notiert zum Wandlungszeitraum über 25 Euro. Der Halter der Anleihe kassiert drei Mal die Zinsen, optiert auf die Wandlung und erzielt durch den Kursgewinn einen weiteren Wertzuwachs.

Dieses Beispiel ist stark vereinfacht, muss es auch sein, da jede Wandelanleihe unterschiedliche Kriterien aufweist. Verzichtet der Anleger auf die Wandlung, erhält er auf jeden Fall sein eingezahltes Kapital zu 100 Prozent zurück.

Sicherheit bei volatilen Aktienmärkten

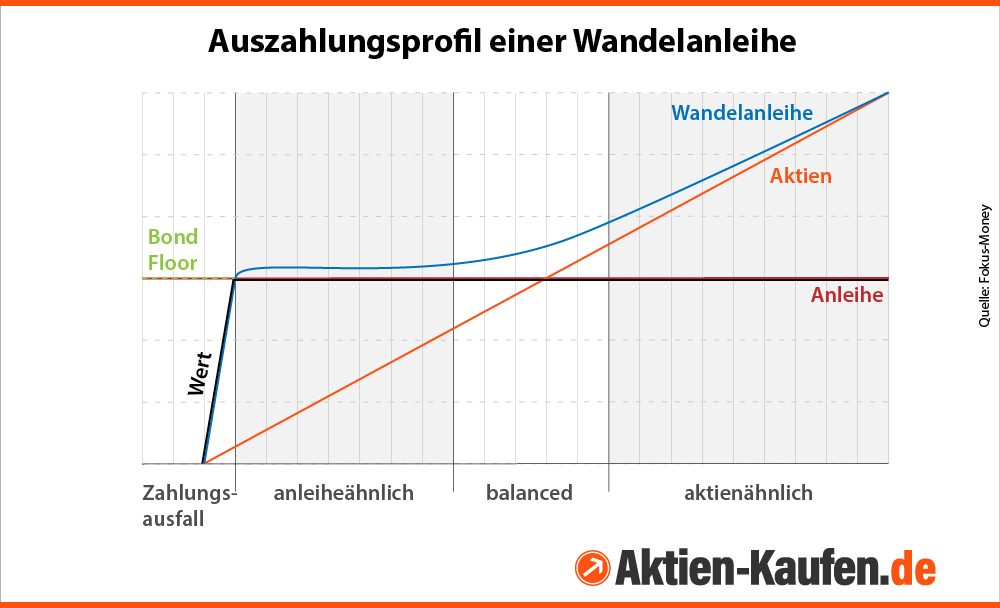

Wandelanleihen bieten im Grunde nur Vorteile. Steigt der Aktienkurs des Unternehmens, steigt auch der Wert der Anleihe. Fällt der Kurs der Aktie, gibt die Anleihe, wie es sich für Anleihen gehört, nur wenig nach, die Volatilität ist geringer.

Wer von einem Unternehmen Aktien erwirbt, hofft auch auf eine Dividende. Diese kann jedoch ertragsabhängig schwanken oder ganz ausfallen. Die Anleihe dagegen sieht eine regelmäßige Zinszahlung vor, garantiert dem Halter folglich einen laufenden Ertrag.

Gründe für die Emission von Wandelanleihen

Wandelanleihen bieten sich für Unternehmen an, die noch nicht über den bestmöglichen Zugang zu den Kapitalmärkten verfügen. Gerade Start-ups tun sich schwer, bei Geldbedarf noch mehr Aktien auszugeben. Die Wandelanleihe bietet ihnen eine gewisse Kalkulationssicherheit. Für Anleger bedeutet dies im Umkehrschluss, bei einer Zinsgarantie während der Anleihelaufzeit am Ende möglicherweise Aktien eines sich am Markt etablierten Start-ups zu hervorragenden Konditionen zu erhalten.

In der Ausgabe 23/2019 der Zeitschrift Focus-Money benennen die Manager der Fondsgesellschaft Lazard gleich zehn Gründe, die für ein Investment in Wandelanleihen sprechen:

- Wandelanleihen partizipieren an den Kursentwicklungen der Aktie.

- Der Anleger profitiert vom „Konvex“ der Anleihe gegenüber der Aktie, sprich, von der Kursentwicklung.

- Die Zinszahlung ist im Gegensatz zur Dividendenausschüttung garantiert.

- Die geringere Schwankungsbandbreite fällt für Schuldner, die auf Kredite angewiesen sind, besser aus.

- Langfristig haben Wandelanleihen höhere Erträge generiert als klassische Anleihen.

- Im Vergleich zu Optionen bieten Wandelanleihen auch bei ruhigen Aktienmärkten Ertragschancen.

- Anleger profitieren bei Wandelanleihen von steigenden Zinsen.

- Wandelanleihen ermöglichen Anlegern den günstigen Zugang zu Start-ups (siehe oben).

- Im Gegensatz zu Optionen, die in der Regel Kurzläufer sind, bieten Wandelanleihen langfristige Perspektiven.

- Manager von Fonds, die in „convertibles“ investieren, maximieren aufgrund der unterschiedlichen Anleihebedingungen die Gewinne durch ein laufendes aktives Fondsmanagement.

Wo und wie kann ich Wandelanleihen kaufen?

Für private Anleger bleibt der Zugriff auf diese Wertpapiere über Fonds und ETFs. Der Lazard Convertible Bonds Fonds (WKN/ ISIN:A0NDMP/FR0000098683) hat beispielsweise seit 2014 jedes Jahr ein Plus von zehn Prozent verzeichnet.

Hier eine Liste empfehlenswerter Fonds und ETFs für Wandelanleihen:

| Name | Aktiv oder passiv (ETF)? | WKN / ISIN | Ausschüttend oder thesaurierend | Gesamtkosten (TER) |

|---|---|---|---|---|

| Lazard Convertible Global | Aktiver Fonds | A0NDMP | thesaurierend | 1,50% |

| Franklin Global Convertible | Aktiver Fonds | AIJTUX | thesaurierend | 1,58% |

| DEKA Wandelanleihen | Aktiver Fonds | 693798 | thesaurierend | 1,07% |

| SPDR Barclays Capital Convertible Bond ETF | ETF | US78464A3591 | thesaurierend | 0,40% |

| iShares Convertible Bond ETF | ETF | US46435G1022 | thesaurierend | 0,20% |

| First Trust SSI Strategic Convertible Securities ETF | ETF | US33739Q5071 | thesaurierend | 0,95% |

Autor: Uwe Rabolt