Diversifizierung und Korrelation

Diversifizierung und Korrelation spielen bei der Optimierung eines Depots die entscheidende Rolle. Viele Anleger arbeiten bei der Zusammenstellung ihres Portfolios durchaus nach diesem Prinzip, allerdings eher unbewusst und nicht nach wissenschaftlichen Maßstäben. Wir wollen in diesem Ratgeber erläutern, was es mit Diversifizierung und Korrelation auf sich hat, und wie Anleger ganz bewusst darauf zurückgreifen, um die Rendite ihrer Investments zu optimieren.

Inhaltsverzeichnis

Was ist Diversifizierung?

Unter Diversifizierung versteht man einfach die Aufteilung der Geldanlage auf verschiedene Basiswerte. Ein altes jüdisches Sprichwort aus dem vorletzten Jahrhundert beschreibt sehr schön, was man damals unter Diversifizierung verstand: Ein Drittel Geld, ein Drittel Gold, ein Drittel Immobilien.

Nun haben sich die Kapitalmärkte in den letzten 150 Jahren weiterentwickelt, es bieten sich deutlich mehr Möglichkeiten, als nur eine Drittelung des Vermögens. Wichtig ist, je stärker ein Anleger sein Investment in die unterschiedlichen Anlageklassen streut, um so risikoärmer läuft am Ende sein Investment aus.

Warum ist Diversifizierung so wichtig?,

Nehmen wir als Beispiel Mitarbeiteraktien. Die Arbeitnehmer einer Aktiengesellschaft haben in der Regel einmal im Jahr die Möglichkeit, Mitarbeiteraktien zu Vorzugskonditionen zu erwerben. Im schlimmsten Fall vertraut ein Mitarbeiter seinem Arbeitgeber so sehr, dass er ausschließlich dessen Aktien im Depot hält. Schauen wir auf den Kurs der Deutsche Bank Aktie, dürfte so mancher langjährige Mitarbeiter von Deutschlands größtem Geldhaus Tränen in den Augen haben:

Quelle: Finanzen.net

Die Aktie fiel von 110,97 Euro, dem Höchststand am 1. Juni 2007, auf traurige 7,24 Euro am 29. März 2019. Wer nur Deutsche Bank Aktien im Depot hielt, steht vor den Trümmern seines Vermögensaufbaus. Wäre die Hälfte des Geldes in festverzinslichen Wertpapieren angelegt gewesen, wäre der Verlust innerhalb des Depots deutlich geringer ausgefallen.

Diversifizierung kann bedeuten, dass ein Teil des Investments in Aktien unterschiedlicher Branchen angelegt ist. Diversifizierung kann auch bedeuten, dass der Anleger in verschiedenen Anlageklassen investiert. Wichtig ist, dass ein Depot um so besser diversifiziert ist, je weniger die einzelnen Positionen miteinander zu tun haben.

Wirtschaftswissenschaftler nennen dies „korrelieren“. Gold und Aktien korrelieren überhaupt nicht miteinander. Zeigen die Aktienbörsen nachhaltig einen Bärenmarkt, steigt die Nachfrage nach Gold. Festverzinsliche Wertpapiere und Aktien laufen auch häufig gegenläufig. Sinken die Zinsen, steigt die Nachfrage nach Aktien.

Wie funktioniert die Diversifizierung nach Markowitz?

Diversifizierung, Korrelation und jetzt noch „Markowitz“ – Portfoliotheorie ist mehr, als nur mal eben eine Aktie auf der Grundlage des heißen Tipps vom Nachbarn zu kaufen.

Harry M. Markowitz ist ein US-amerikanischer Wirtschaftswissenschaftler, der sich seit den 50er Jahren mit dem Thema „Portfoliooptimierung“ beschäftigt. Im Jahr 1990 wurde ihm der Nobelpreis in Wirtschaftswissenschaften für seine Portfoliotheorie verliehen.

Markowitz für Laien

Das Kernprinzip von Markowitz liegt in der Suche nach der optimalen Relation zwischen Chance und Risiko. Dazu vergleicht der Markowitz’sche Ansatz die Entwicklung von Basiswerten in der Vergangenheit, um daraus Prognosen für die Zukunft zu erstellen. Die statistischen Reihen wurden nicht um die Ausreißer der jeweiligen Anlageklasse bereinigt. Damit wurde der Tatsache Rechnung getragen, dass die Erwartungen der Wertentwicklung von der tatsächlichen Performance abweichen können, und auch dieses Risiko Berücksichtigung findet.

Um das Zahlenwerk seiner Analysen übersichtlich zu halten, wird die Korrelation, der Korrelationskoeffizient, in einer Bandbreite zwischen + 1 und – 1 wiedergegeben. Liegt der Koeffizient zweier Investments bei – 1, haben sie keinerlei Berührungspunkte und eignen sich hervorragend für eine Diversifizierung. Liegt der Koeffizient bei +1, fallen die Reaktionen der Basiswerte bei sich ändernden Marktgegebenheiten identisch aus. Der Wertverlust des einen Investments würde vom Wertverlust des anderen begleitet.

Was ist Korrelation?

Markowitz setzte bei seiner Theorie auf die Korrelation der einzelnen Basiswerte zueinander. Die Anlageklasse Ölaktien entwickeln sich analog zur Anlageklasse Rohstoffe -> Öl. Das heißt, es besteht eine große Korrelation zwischen den Branchenaktien und dem Rohstoff. Gleiches gilt für die Unternehmen aus der Tourismusbranche und Fluggesellschaften. Es macht also wenig Sinn, das Depot mit Thomas Cook Aktien durch Lufthansa zu diversifizieren.

Auf der anderen Seite sehen viele Anleger bei unruhigen Aktienmärkten oder einer generell schwächelnden Wirtschaft Edelmetalle als sicheren Hafen. Daraus leitete Markowitz ab, dass zwischen Aktien und Edelmetallen eine negative Korrelation besteht. Die Kursveränderung eines Basiswertes nach unten bewirkt die Kursveränderung des Gegenstücks nach oben und vice versa. Der Wert 0 besagt, dass sich die beiden Basiswerte in keiner Weise beeinflussen.

Wie korrelieren welche Anlageklassen?

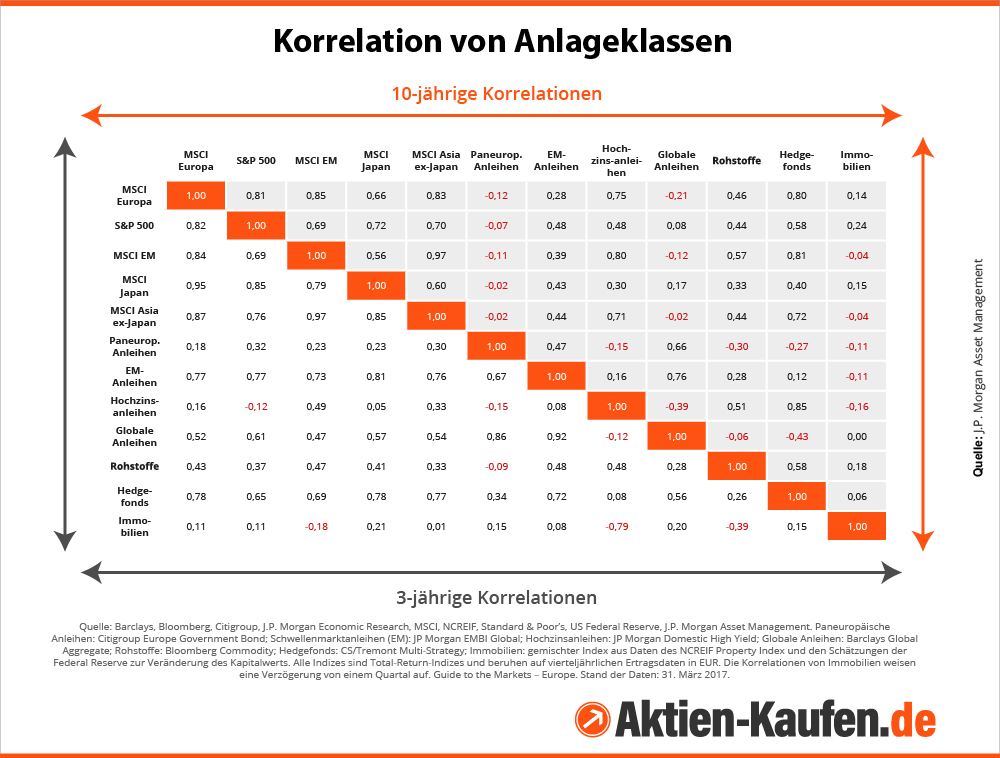

Die nachfolgende Korrelationsmatrix zeigt auf, welche Anlageklassen wie miteinander korrelieren:

Ray Dalio – die Alternative zu Markowiz

Ray Dalio ist den meisten Anlegern hierzulande unbekannt. In frühen Jahren galt er in der Finanzbranche als Zocker und wettete im Jahr 1982 auf einen Börsencrash. Der stattdessen folgende Aufschwung hätte seinen Hedgefonds Bridgewater fast in den Ruin getrieben.

Ray Dalio hat aus dem Beinahe-Ruin gelernt, ist ruhiger geworden und suchte nach einer Lösung, wie sich Risiko und Rendite so optimieren lassen, dass Verluste im Gesamtportfolio minimiert werden.

In seinem Buch „Principles“ beschreibt er, wie er sich langsam daran herantastete, die Antwort auf die Frage nach der optimalen Portfoliostruktur zu finden. Zusammen mit einem Mathematiker entwickelte er ein Modell, welches die Risikostruktur eines Portfolios um so mehr senkt, je mehr nicht korrelierende Anlageklassen hinzugefügt werden.

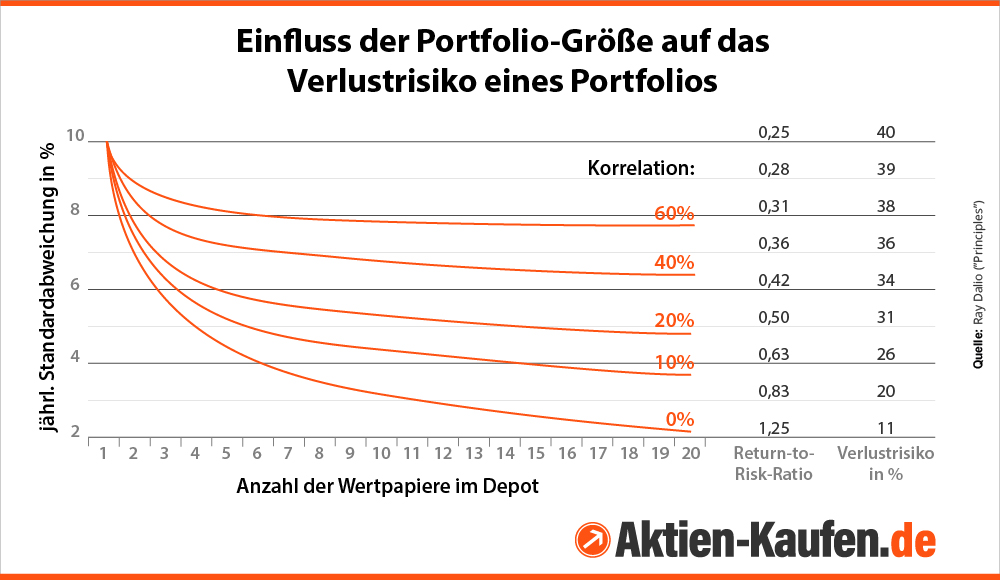

Angenommen, ein Anleger hält fünf verschiedene Aktien im Depot, die jeweils zu 60 Prozent miteinander korrelieren. Es findet schon ein wenig Diversifikation statt, allerdings bleibt ein gemeinsames Grundrisiko. Das Verlustrisiko beträgt 38 Prozent.

Unabhängig, wie viele verschiedene Aktien noch dazu kommen, es bleibt das gemeinsame „Aktienrisiko“. Erst durch das Hinzufügen weiterer, nicht miteinander korrelierender Anlageklassen, sinkt das Verlustpotenzial. Durch die Wechselwirkung der nicht-korrelierenden Investments kompensieren sich Gewinne und Verlust stärker.

Kommen nun zwei weitere Werte hinzu, die mit 40, respektive 20 Prozent korrelieren, sinkt das Verlustrisiko aller drei Investments in der Summe auf 31 Prozent. Ergänzt der Anleger sein Portfolio noch um zwei weitere Werte mit je 20 und zehn Prozent Korrelation, läuft das Verlustrisiko für das gesamte Portfolio nur noch bei elf Prozent aus.

Welchen Vorteil bietet der Ansatz von Dalio?

Salopp formuliert, ist der Ansatz von Dalio einfacher. Während Markowitz die Antwort auf die Frage schuldig bleibt, was passiert, wenn sich eine Variable ändert oder wie man mit Eventualitäten bei der Anlageentscheidung umgeht, zeigt das Vorgehen von Dalio klar auf, wie sich das Chance-Risiko-Profil bei verschiedenen Variationen in der Asset-Allocation ändert.

Zusammenfassung

Für eine solide Portfoliostruktur ist eine Diversifizierung unerlässlich, um die Verlustrisiken zu minimieren. Je breiter ein Anleger die Streuung über nicht-korrelierende Basiswerte ausdehnt, um so stärker schränkt er das Risiko ein. Beispielsweise nur auf Aktien aus unterschiedlichen Wirtschaftsbereichen oder Regionen zu setzen, ist nicht ausreichend, es müssen auch Basiswerte aus anderen Anlageklassen mit eingebunden werden.

Bei welchem Broker handeln?

Wer sich jetzt an den Aufbau eines gut diversifizierten Depots machen will und sich fragt, bei welchem Broker er das tun soll: einfach die Eckdaten zur Anzahl und Volumen der Orders pro Jahr sowie das durchschnittliche Depotvolumen in unseren Vergleich eingeben und den günstigsten Broker finden:

Quellen / weiterführende Links

- Multiasset-com – Korrelations-Tool

- BlackRock Investment Institute – Rendite verschiedenser Anlageklassen

- Finanzen.net – DAX-Matrix

Autor: Uwe Rabolt